Vrijwilligers die actief zijn in stichtingen en verenigingen kunnen een belastingvrije vergoeding krijgen. De overheid ziet die vergoeding als een compensatie voor gemaakte kosten tot een maximum van € 210 per maand, € 2.100 per jaar. Zolang het hierbij blijft hoeft er geen Inkomstenbelasting over betaald te worden. In de praktijk is het overigens iets ingewikkelder (met maxima per uur, gekoppeld aan de leeftijd o.a.).

Blijkbaar waren er partijen in de 2e Kamer die zich afvroegen of die vergoedingen niet te laag waren omdat sommige organisaties hun vrijwilligers soms wat extra belonen uitbetalen en de Belastingdienst dan geld komt ophalen. Nee hoor, aldus de StasFin, het valt allemaal reuze mee en de maximale bedragen zijn ruim genoeg.

Nieuws

Verkiezingen, de fiscale plaatjes

Voor wie als ondernemer komende week in het stemhokje de fiscale plannen van de partijen wil laten meewegen in welk vakje rood gemaakt wordt: je kunt dan natuurlijk alle verkiezingsprogramma ’s gaan doorkijken. Maar dat doen de meesten van ons niet, want los van dat dat nogal wat tijd kost: straks bij het onderhandelen sneuvelt er toch het nodige uit die plannen.

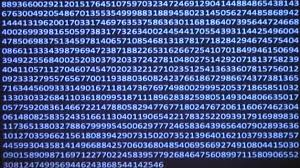

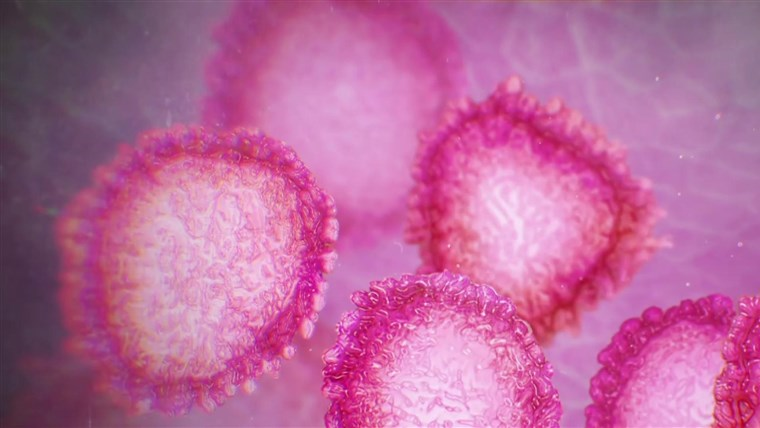

Er zijn natuurlijk altijd cijferaars die gaan rekenen, zo ook ‘meesterplussr’ op Reddit dat heeft gedaan en die kwam op de onderstaande tabel.

Zoals de politici zelf altijd zeggen: er valt wat te kiezen.

Cijfertjes verkiezingen

Het blijven mooie dingen, die verkiezingsprogramma’s van al die partijen die momenteel naar onze gunsten dingen; toch een soort wensenlijstje voor Sinterklaas uiteindelijk. De afgelopen week kwam er (naast Sinterklaas dus) weer een andere traditie tot leven: het door het CPB doorrekenen van die programma’s.

Voor wie die doorrekeningen eens door wil ploegen, dat kan (via) hier.

Voor zover je het nog niet wist: dit zijn ideeën, wensen en plannen. En je weet: ‘Het leven is wat je gebeurt terwijl je andere plannen maakt’. Succes volgende week!

ChatGPT hallucineert soms

Ik neem aan dat velen van jullie het soms (of vaak) doen: iets vragen aan ChatGPT (of een soortgelijk programma), of een tekst in de prompt stoppen en kijken of die er beter uitkomt dat wat je zelf bedacht had. Ik zag dat het in mijn vakgebied ook opgang doet en banken verwachten dat veel medewerkers overbodig worden door dit soort AI-toepassingen.

Het punt is wel: dit soort toepassingen maken er soms nogal een rommeltje van, zo las ik afgelopen week: een advocaat die de verdediging van zijn cliënt geheel overliet aan ChatGPT en een rechter die daar vlotjes doorheen prikte. Blijft leuk, dit soort dingen (of niet, als jij die cliënt was). Kort samengevat de moraal van dit verhaal: blijf vooral zelf nadenken! AI is (vooralsnog) geen vervanging van deskundigheid, maar ondertussen komen we toch weer terecht in iets dat ik nog ken uit de begintijden van de automatisering: ‘computer says so’.

Schijnzelfstandigheid: no quarters vanaf 2026

Vanaf begin 2025 zijn de nieuwe regels tegen schijnzelfstandigheid van kracht, dat zal iedereen inmiddels wel bekend zijn. Bekend is ook dat de Belastingdienst en aanverwante controlerende instanties in het jaar 2025 iedereen de tijd gaven de zaakje te regelen, althans: als het fout was wordt het wel gecorrigeerd, maar er wordt geen boete opgelegd – de zogenaamde ‘zachte landing’.

Uit diverse hoeken werd er de laatste tijd geprobeerd de periode voor die zachte landing verder op te rekken, tot 2027 bijvoorbeeld. Maar daar wil de regering niet aan: dat is ‘niet wenselijk’, het ‘ontmoedigt goed gedrag’.

Kortom: je hebt nog een kleine drie maanden om je zaakjes boetevrij te regelen.

EU: kom op! Meer beleggen!

Opvallend nieuws afgelopen week: we moeten minder sparen en meer beleggen! Vindt de EU. Had je niet verwacht hè!? En toch is het zo. De EU wil dus zelf aparte spaar-/beleggingsrekeningen gaan faciliteren waarmee wij als gewone burgers ook kunnen gaan beleggen, als wij dat zouden willen.

Mooier nog: als wij dat doen belooft de EU ons belastingvoordelen!

Jaja, je leest het goed: belastingvoordelen.

Want weet je: wie hebben so-wie-so teveel geld en dat teveel houden we ook nog eens teveel vast op spaarrekeningen; we moeten gaan beleggen! Dan kan de economie beter groeien.

We moeten (meer) risico nemen! Meedoen! Zoals ze dat in China doen.

Misschien kan iemand dit ook even doorgeven aan de Nederlandse overheid, dan kan die alvast gaan bekijken hoe ze dit wil gaan oplossen in de Box3-regels.

Handboek Toeslagen is klaar

Onze regels zijn inmiddels zo ingewikkeld geworden dat er complete handboeken gemaakt worden waarin alle regels bij elkaar zijn geharkt en opgeschreven. Zo ’n handboek is er nu ook voor de Toeslagen. Hoe ingewikkeld we het er inmiddels op gemaakt hebben wordt in dit handboek breed uitgemeten.

Een voorbeeldje: klik eens op het onderwerp ‘partner’ en je komt terecht in een omvangrijke uitleg van het begrip toeslagenpartner, wanneer iemand dus wel en wanneer niet wettelijk (nou ja, wettelijk: voor allerlei andere regelingen zijn er weer andere regels) wordt gezien als partner van degene die (mogelijk) aanspraak kan maken op een Toeslag; het wel of niet hebben van zo ’n partner (of krijgen, verliezen daarvan gedurende her fiscale jaar) kan grote gevolgen hebben.

Het onderwerp ‘inkomen’ is trouwens ook best lezenswaard.

Al met al blijkt maar weer eens hoe goed dit soort regelingen zijn voor de werkgelegenheid, van degenen die dit handboek maken en de regels uitvoeren en voor degenen die de burger moeten helpen zich door deze woordenbrei heen te worstelen.

Ohja, ik zag afgelopen week in verband hiermee nog iets anders: er is een ‘meldpunt regeldruk‘ en bij dat meldpunt kunnen we nu terecht als we een klacht hebben (gewoon een idee mag ook) over de regels. Ook dat meldpunt is dan weer goed voor de werkgelegenheid.

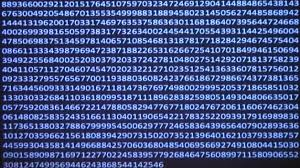

Corona: we ain ’t there yet

Het is alweer bijna 6 jaar geleden dat ‘het gedoe’ begon en we zijn er nog niet klaar mee, ook financieel en fiscaal niet. Nog steeds zijn er behoorlijk wat bedrijven die teveel ontvangen financiële steun moeten terugbetalen: eind augustus 107.622 om precies te zijn. Het gaat nog om zo ’n € 4,7 miljard.

Leuke infografjes ook, een soort gestileerd zakelijk gluren bij de buren zal ik maar zeggen.

Jort Kelder ’s snoeitips

In alle verkiezingsretoriek die we de laatste tijd over ons heen gestort krijgen zitten heel veel financiële en fiscale ideeën en plannen. Of die ideeën en plannen allemaal kloppen, of ze ‘ons’ verder helpen, of ze überhaupt kunnen, ik weet het ook niet.

Grappig is wel wat Jort Kelder erover opschreef in een column in het FD, een leuk startpunt voor verdere discussie denk ik.

Wat ik ervan vind? Helemaal niks. Jullie wel?

AI, wel of niet doen?

De hype (of is het dat niet?) rond AI neemt behoorlijk grote vormen aan inmiddels en iedere ondernemer zal vast wel eens gedacht hebben: heb ik daar nou wat aan? En zo ja, hoe dan?

Op Higherlevel stond afgelopen week wel een aardig artikel hierover dat lezenswaard is. Een oplossing staat daar ook niet in, maar wel wat belangwekkende tips die je kunnen helpen erover na te denken.

Doe er je voordeel mee!

Ik zag er wel een belangwekkende tip tussen staan: veel bedrijven doen er veel aan om bij Google bovenaan (of op zijn minst zo hoog mogelijk) in de lijst te komen. Inmiddels werken (bijna) alle zoekmachines (via AI) aan inleidende teksten met uitleg die je als eerste te zien krijgt, dus het effect van hoog op de lijst staan begint te vervagen. Voor wie dat hoog staan een belangrijk instrument is toch een nieuwe uitdaging.